目次

はじめに

給与所得者が年末調整や所得税の確定申告をする際に所得控除できるものとして知られているものは、

基礎控除

扶養控除

配偶者(特別)控除

一定の保険料控除

等がありますが、ついうっかり見落としがちの控除の一つとして、

所得金額調整控除

があります。

所得金額調整控除

控除のイメージ

一定要件に該当すると、

給与所得から所得金額調整控除を控除することができます。

2種類の所得金額調整控除

1.子ども・特別障害者等を有する者等の場合

(1)対象者

次のいずれかに該当する者

①本人が特別障害者に該当する者

②年齢23歳未満の扶養親族を有する者

③特別障害者である同一生計配偶者または扶養親族を有する者

※年末調整で、この控除の適用を受ける場合には、その年最後に給与等の支払を受ける日の前日までに、

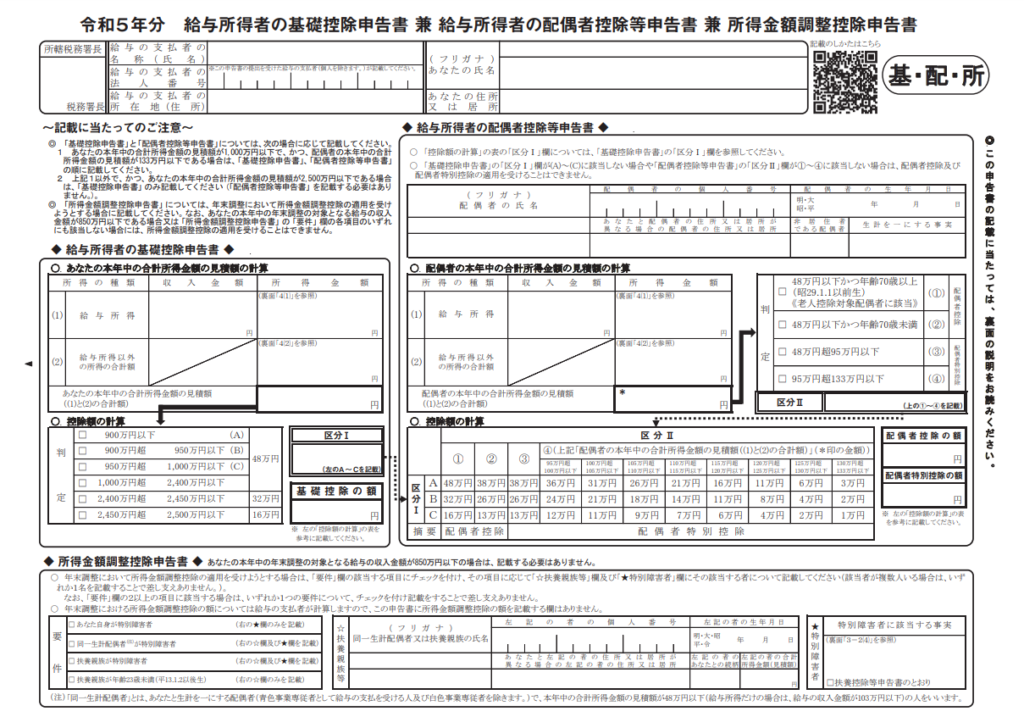

給与の支払者に「基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書」を提出する必要があります。

(2)控除できる所得金額調整控除額

{給与等の収入金額(1,000万円超の場合は1,000万円) - 850万円}×10% (1円未満の端数切り上げ)

例えば、収入金額が給与収入のみでその金額が1,000万円の場合には、

(1,000万円ー850万円)×10%=15万円

となり、15万円の所得金額調整控除が、給与所得控除の適用を受けることができます。

(3)ポイント

扶養控除と異なり、同一生計内のいずれか一方のみの所得者に適用するという制限がありません。

例えば、夫婦各々の給与等の収入金額が850万円超で、夫婦の間に年齢23歳未満の扶養親族である1人の子がいる場合には、

夫婦双方が所得金額調整控除の適用を受けることができます。

2.給与所得と年金所得の双方を有する場合

(1)対象者

その年分の給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額がある居住者で、

その合計額が10万円超の者

(2)控除できる所得金額調整控除額

給与所得控除後の給与等の金額(10万円超の場合は10万円) + 公的年金等に係る雑所得の金額(10万円超の場合は10万円)}-10万円

(3)ポイント

①上記1の「子ども・特別障害者等を有する者等の所得金額調整控除」の適用がある場合には、

その適用後の給与所得の金額から控除します。

②年末調整では適用を受けられないので、適用を受ける場合には、所得税の確定申告をする必要があります。

まとめ

子ども・特別障害者等を有する場合や給与所得と年金所得の双方を有する場合で、一定要件に該当すると、

給与所得金額から「所得金額調整控除」を控除できますので、

詳細は税理士等の専門家や所轄税務署に確認をしましょう。

前回ブログ

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

納税資金の確保は、安定した経営と、事業の成長・発展のために不可欠です。

こちらの拙著「賢い事業資金の集め方・使い方・貯め方」では、事業資金の管理や税金に関する内容を分かりやすく執筆していますので、

是非ご覧下さい。

↓