こちらのブログで、適格請求書発行事業者として登録を受けるためには、

消費税課税事業者選択届出書を提出し、課税事業者となる必要がありますが、

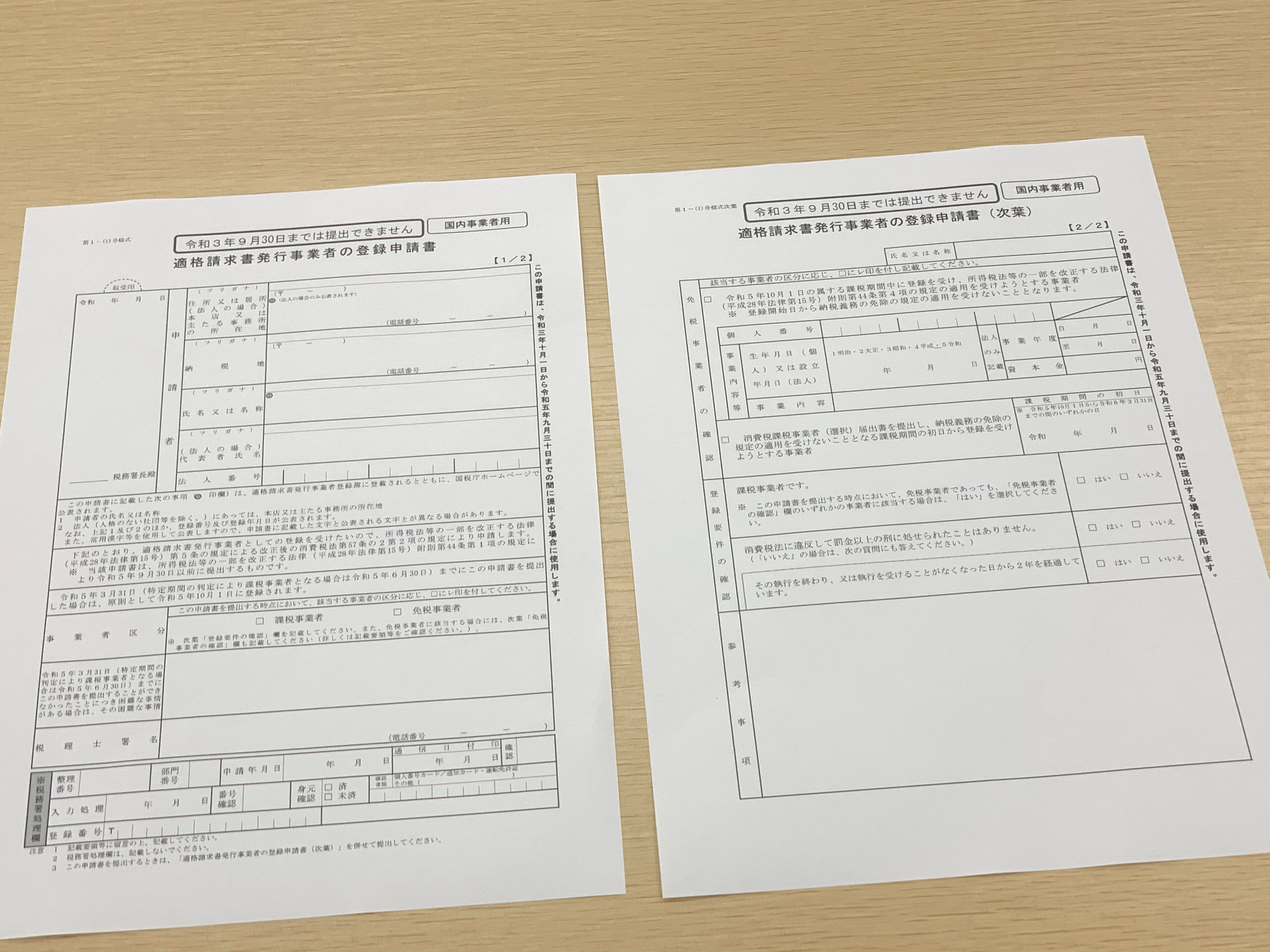

原則として、令和5年3月31日までに適格請求書発行事業者の登録申請書を提出し、免税事業者が令和5年10月1日の属する課税期間中に登録を受けることとなった場合には、登録日である令和5年10月1日から課税事業者となる経過措置が設けられています。

つまり・・・

この経過措置の適用を受けることとなる場合は、登録日から課税事業者となりますので、

登録を受けるにあたって、消費税課税事業者選択届出書を提出する必要はありません。

と解説しましたが、その他の話として、

免税事業者から課税事業者となった場合には、その変更となったタイミングでの消費税の取扱いやその後の事業年度の申告や納税義務がどのようになるのか、

というのを理解するのが大事なポイントとなります。

免税事業者が課税事業者になるタイミングに注意が必要です

上述の経過措置にあたって、免税事業者が登録日から課税事業者となる場合にはどのようになるのかという事について、個人事業者を例にご説明します。

前提:

令和4年以前は免税事業者

令和5年3月31日までに適格請求書発行事業者の登録申請書を提出済み

令和5年10月1日から適格請求書発行事業者として登録を受けた

この前提の場合には、次のとおりとなります。

1、令和4年

免税事業者

2、令和5年

令和5年1月1日から令和5年9月30日:免税事業者

そして、特に注意しなければならないのが、

令和5年10月1日から令和5年12月31日:課税事業者(適格請求書発行事業者)

*課税期間の中途である令和5年10月1日から課税事業者となるため、

↓

令和5年10月1日以降の課税資産の譲渡等について、消費税の納税義務が生じます。

3、令和6年

課税事業者(適格請求書発行事業者)

まとめ

消費税のいわゆるインボイス制度に関して、免税事業者が適格請求書発行事業者として登録を受ける場合の注意点のうち、

課税事業者になるタイミングとその後の消費税の申告納税義務の取扱いがありますので、自社がどのような取扱いになるのかを事前に必ず確認しましょう。