消費税のいわゆるインボイス制度においては、次のような話があります。

買手側が仕入税額控除の適用を受けるためには、原則として、取引相手(売手)である登録事業者から交付を受けたインボイスの保存等が必要となります。

(買手自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受ける事が出来る場合もあります)

つまり、売手側は、顧客側である買手側には基本的にインボイスを発行しなければ、買手側がせっかく支払をしても、消費税の仕入税額控除が出来ない事になってしまうので、

もし、同じ商品やサービスで、インボイスを発行できる適格請求書発行事業者として登録している事業者と登録していない事業者がいるとしたら、買手側はどちらと取引をするのかというと、

適格請求書発行事業者として登録をしている事業者

の方を選択しないと、仕入税額控除は受けられません。

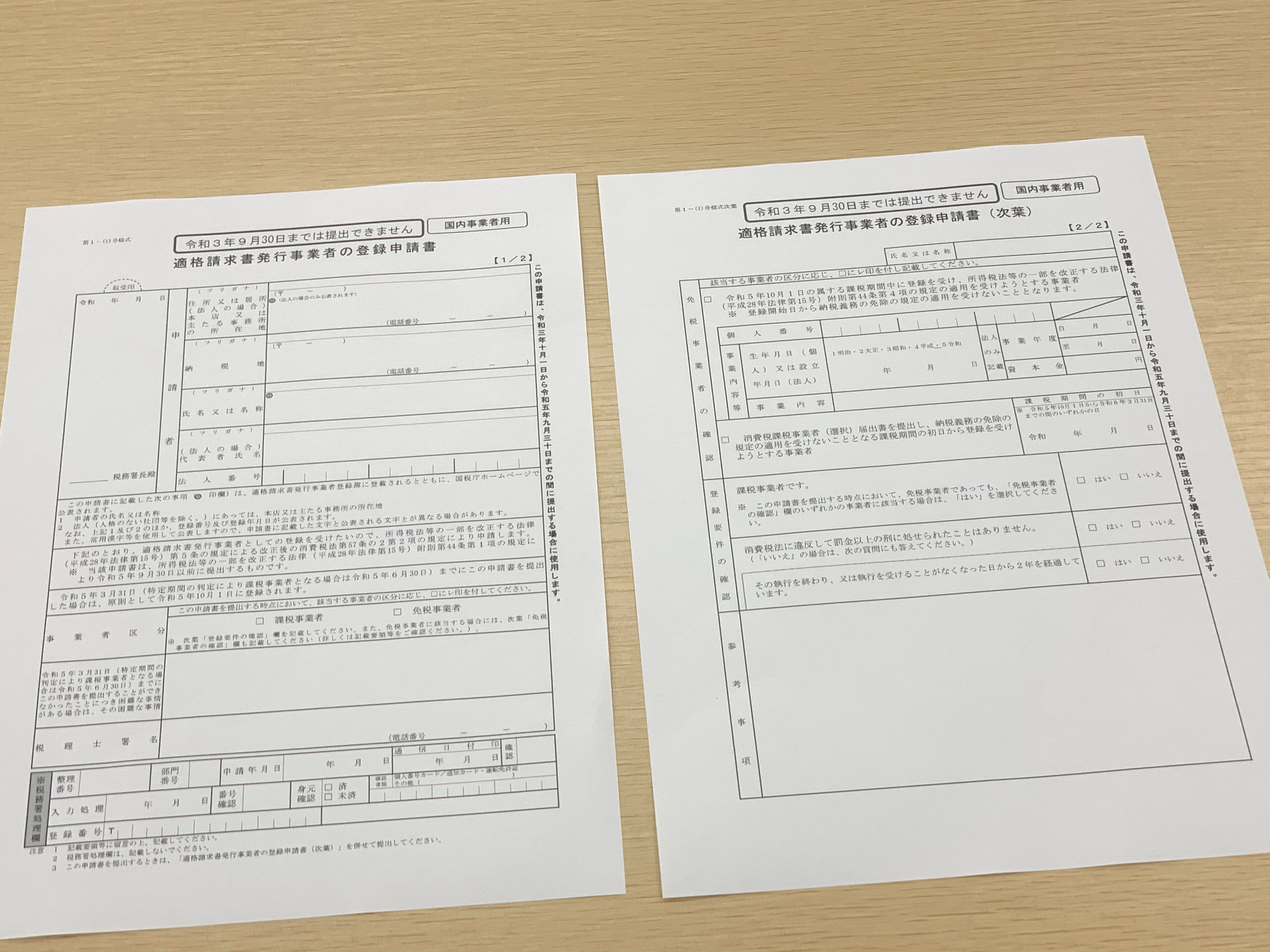

適格請求書発行事業者としての登録

このインボイス制度では、期限までに適格請求書発行事業者の登録申請書を提出した場合に、所定の日から適格請求書発行事業者として登録され、登録番号が通知される事になっています。

そのため、

この登録申請をしない限りは、適格請求書発行事業者として登録されません。

つまり、

適格請求書発行事業者の登録を受けるかどうかは事業者の任意となっています。

そして、重ねてになりますが、上述のとおり、

もし、同じ商品やサービスで、インボイスを発行できる適格請求書発行事業者として登録している事業者と登録していない事業者がいるとしたら、

買手側はどちらと取引をするのかというと、

適格請求書発行事業者として登録をしている事業者の方を選択しないと、仕入税額控除は受けられません。

という事のため、自社が適格請求書発行事業者として登録していないと、取引先が仕入税額控除を受けられない事になってしまいますので、この点でも、

登録の必要性を検討しなければなりません。

まとめ

消費税のいわゆるインボイス制度では、原則として自社が適格請求書発行事業者としてインボイスを発行しないと、自社の取引先は、仕入税額控除の適用を受ける事が出来ません。

適格請求書発行事業者として登録するかどうかは事業者の任意となっていますが、取引先側の事も考慮して、登録の必要性を事前に検討しましょう。