毎年3月や4月になると、給与計算の改訂をしている事と思います。

この理由は、給与計算の際に考慮する、健康保険料や介護保険料・厚生年金保険料について、見直しが行われる時期だからです。

そのため、多くの会社がこれらの保険料の徴収に誤りがないように、給与計算システムの改訂をしています。

そこで、今回は、社会保険料に関する給料計算の注意点についてご案内致します。

なお、雇用保険料についても改訂が行われる場合がありますが、今回は健康保険料や介護保険料・厚生年金保険料を社会保険料という名称で取り上げて、そして、協会けんぽと健康保険組合等といった組織がありますが、今回は、協会けんぽのケースでの社会保険について取り上げていきます。

目次

給料をもらう人が負担している社会保険料の種類

社会保険料には、健康保険料や介護保険料、厚生年金保険料といったものが課されます。

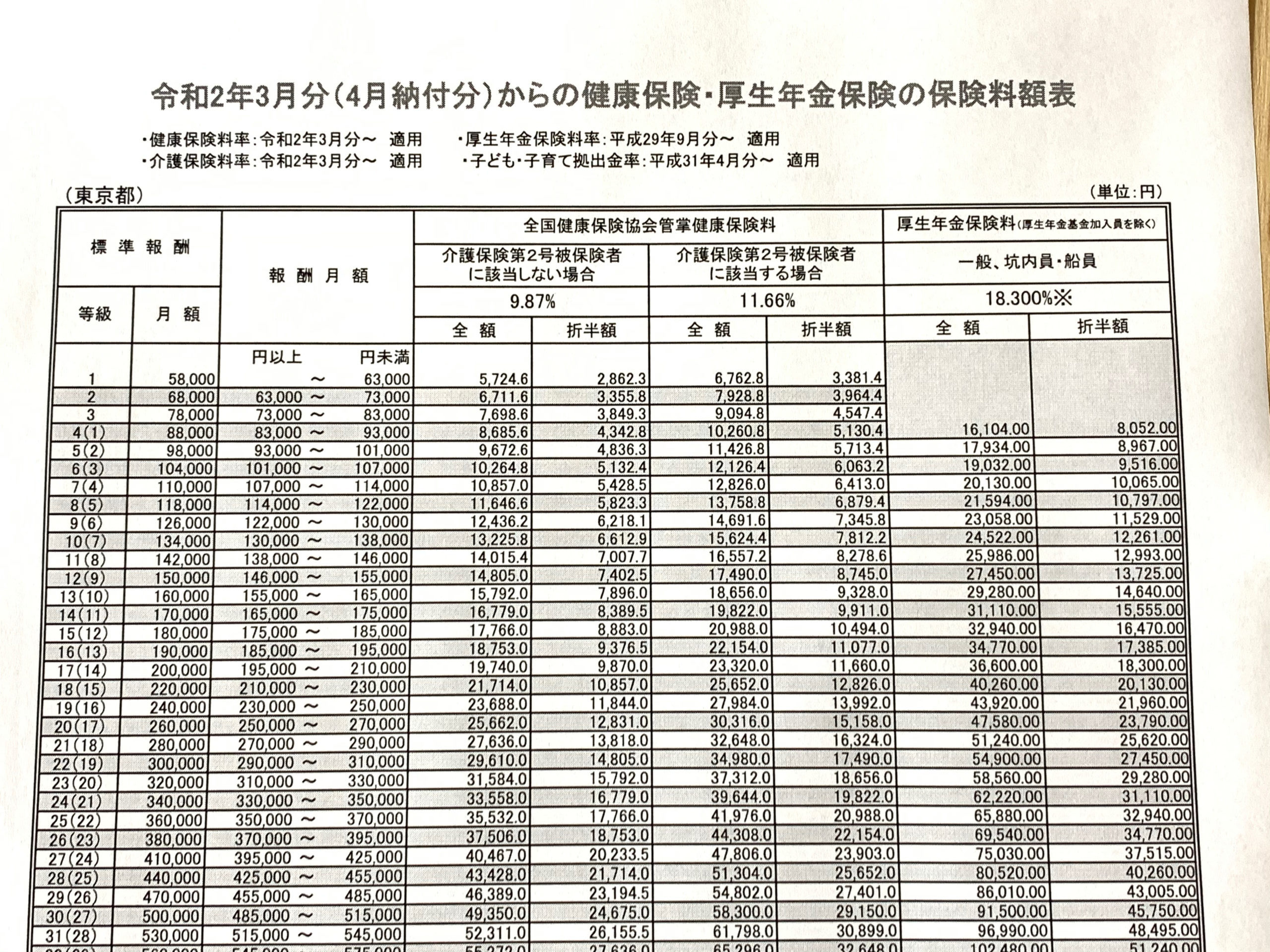

なお、この社会保険料の額は、被保険者の給与や交通費等の支給額に応じて一定の計算方法で設定されている等級に基づく標準報酬月額及び標準賞与額といわれるものに保険料率を乗じた額となります。

そして、このうちの介護保険料については、40歳から64歳までの所定の方について課されます。

そのため、39歳から40歳になる際には、給与明細書を見ると、介護保険料が徴収されているのが分かります。

ちなみに、この介護保険料は、健康保険料の一つとして計算されているため、給与明細書では、健康保険料と介護保険料に分かれているものと、健康保険料に介護保険料の金額が含まれて記載されている場合があります。

健康保険料は、都道府県毎に異なります

気付かない方がいらっしゃるのが、この健康保険料は、社会保険に加入している会社を所管している都道府県毎に異なっています。

そのため、都道府県毎に、医療費に応じて、保険料率が現行よりも低くなったり、高くなったりする事があるのです。

社会保険料は、会社と被保険者が折半で負担します

健康保険料や介護保険料・厚生年金保険料については、その対象となる被保険者が給料や賞与の支払いの際に徴収されて実質的に負担する事になりますが、この額は会社と折半になります。

(任意継続の被保険者の場合には、全額を本人が負担します)

そのため、毎月の社会保険料の支払いの際には、会社と被保険者が半分ずつ負担して支払います。

なお、この支払いにあたり、子ども子育て拠出金という名称で支払う部分がありますが、こちらは、会社のみの負担となっています。

毎年3月や4月、その他の一定の時期に保険料率や保険料額の見直しが行われます

給料計算をする際には、社会保険料を給与支給時に控除しますが、この金額は毎月同じというわけではありません。

たいてい、毎年3月や4月頃に年金事務所から社会保険料の見直しに関する書類が送付されてきて、保険料が改訂されています。

その他、昇給等により、先程ご案内した等級が変更となる事により、一定の時期に保険料が改訂となる場合がありますが、この等級が変更しない場合で、保険料率が変わるのです。

そのため、その改訂された社会保険料を然るべきタイミングで控除するのです。

社会保険料の徴収と支払いのタイミングに注意しましょう

多くの会社で悩むのが、社会保険料を給与支給時に控除するのは良いが、その控除した社会保険料がいつ支払いになるのかという点です。

これをきちんと抑えないと、社員の入社や退職の月に社会保険料を控除するのかしないのかが分からなくなってしまいます。

そこで、まずは、社会保険料の納付については、どのようになっているのかを見ていきましょう。

毎月の社会保険料の納付期限は、翌月の末日です

毎月年金事務所から送付される納入告知書により、社会保険料を納めます。

そして、社会保険料の支払いのタイミングについては、例えば、次のようになっています。

2月分の社会保険料であれば、3月31日が納付期限になります。

預金口座からの自動引落しにしている場合には、末日当日が金融機関が休業日の場合には、翌営業日が引落しになります。

会社の給与支給方法によって、控除する社会保険料が何月分かが異なるので、誤りのないようにしましょう

例えば、2月分の社会保険料が3月31日に支払われるのであれば、この3月31日に支払う社会保険料を漏れなく給与支給時に控除する必要があります。

そのため、2月分の社会保険料を2月の給与支給時に控除しているのか、あるいは、3月の給与支給時に控除しているのかによって異なります。

そして、合わせて、会社で2月分を2月に支給するのか、あるいは、3月に支給するのかによっても保険料が2月分なのか3月分なのかが異なる事もあります。

社会保険料の控除のタイミングを抑えておかないと、新入社員の入社月の給与支給時と退職社員の退職時の給与支給時の控除を誤ってしまいます。

社会保険の資格取得日について

新入社員が入社した場合には、具体的にいつが資格取得日、つまり、いつから社会保険料の負担が発生するのかというと、入社日に資格を取得する事となり、月末において社会保険の加入者であれば、その月分の社会保険料が発生するのです。

例えば、2月25日に入社したのであれば、その従業員の2月分の社会保険料が発生し、3月31日が納付期限となります。

社会保険の資格喪失日は、基本的に退職日の翌日です

被保険者の退職者が発生した場合には、退職日をどのようにカウントするのかが難しいです。

例えば、3月31日に退職したとした場合には、3月31日でもその会社の健康保険証を使う事は出来ます。

そこから考え、資格喪失日は基本的には4月1日となります。

そのため、3月31日時点では社会保険の加入者であるため、先程の「月末において社会保険の加入者であれば、その月分の社会保険料が発生する」という点から、この退職者については、3月分の社会保険料が発生し、4月30日が納付期限となるのです。

一方、3月30日が退職日の場合には、どうなるのでしょうか。

この場合には、3月31日が資格喪失日となり、社会保険の加入者でなくなっていることから、3月分の社会保険料は発生せず、この退職者の分については、2月分である3月31日が納期限となる社会保険料が最後の納付になります。

なお、この資格喪失については、退職日当日の午前中に退職し、午後には別の会社で就職して別の会社の社会保険に同日から加入したりするといったケースや、入社した月に退職した場合といったケース等については、個別に確認する必要がありますが、退職の場合には、上記のような注意点があります。

まとめ

このように、社会保険料には、介護保険といった、年齢に応じて納付するものや、社会保険料の控除タイミングをその会社の給与支給方法に応じて合わせる必要があり、また、従業員の入社日や退職日によって、社会保険の負担が発生する月と発生しない月が出てきます。

そのため、社会保険加入者の従業員全員の状況を毎月の給与支給時に事前に確認し、社会保険料の徴収漏れや徴収誤りのないようにしましょう。

また、上記内容は、出来る限り分かり易いように平易に記載している部分もありますので、個々の具体的な確認及び判断については、各事例に応じて異なる場合がありますので、その時点の法令等の基づき決定して頂く必要がありますので、よろしくお願い致します。