生命保険は多くの世帯で加入しています。

そして、契約者と支払者がともに本人である場合以外にも、様々なパターンでの生命保険の契約や支払いがあります。

その中で、

夫が契約者となっているが妻が支払いをしている場合

妻が契約者となっているが夫が支払いをしている場合

といったように、契約者と支払者が異なる事があります。

このようなケースで、年末調整や所得税の確定申告の計算にあたって、生命保険料控除の適用はどのようになるのかという、お問い合わせを受ける時があります。

そこで、今回は、このような、相手の配偶者の生命保険料を自分が支払っている場合の生命保険料控除の取扱いについてご案内します。

生命保険料控除の基本的な考え

まず、生命保険料控除のそもそもの考えをおさえてから、今回の取扱いを考えてみたいと思います。

この生命保険料控除とは、納税者が生命保険料・介護保険料・個人年金保険料を支払った場合に、所定の方法により計算した金額をその納税者の所得から控除できるというものです。

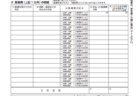

この生命保険料控除の計算については、

1、新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額

2、旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額

3、上記1と2の両方で加入している場合の控除額

の各々の方法により、所定の方法で計算した控除額の合計額が生命保険料控除額となります。

しかし、この合計額が12万円を超える場合には、生命保険料控除額は12万円となります。

つまり、生命保険料として控除できる最大の金額は12万円です。

生命保険料控除の対象となる保険契約について

1、生命保険契約の場合

(1)平成24年1月1日以後に締結した保険契約(いわゆる新生命保険料)

平成24年1月1日以後に締結した一定の契約若しくは他の契約等に附帯して締結した契約(新契約)で、

保険金等の受取人のすべてを

「その保険料等の払込みをする方又はその配偶者その他の親族とするもの」

となっています。

(2)平成23年12月31日以前に締結した保険契約(いわゆる旧生命保険料)

平成23年12月31日以前に締結した一定の契約のうち、

保険金等の受取人のすべてを

「その保険料等の払込みをする方又はその配偶者その他の親族とするもの」

となっています。

つまり、

・平成23年12月31日以前又は平成24年1月1日以後に締結したかどうかで区分され、

・保険金等の受取人のすべてを

「その保険料等の払込みをする方又はその配偶者その他の親族とするもの」

となっています。

今回は、生命保険を中心のご案内になりますが、介護保険や個人年金についても見てみると、

2、介護保険契約の場合

平成24年1月1日以後に締結した一定の契約のうち、

その契約に基づく保険金等の受取人のすべてを、

「その保険料等の払込みをする方又はその配偶者その他の親族とするもの」

となっています。

3、個人年金保険契約の場合

(1)平成24年1月1日以後に締結した保険契約(いわゆる新個人年金保険料)

平成24年1月1日以後に締結した一定の保険契約のうち、退職年金以外の年金を給付する定めのある契約等で、一定の要件を満たしたものをいいます。

なお、この場合の年金の受取人は、保険料若しくは掛金の払込みをする者、又はその配偶者となっている契約であることが条件の一つとなっています。

(2)平成23年12月31日以前に締結した保険契約(いわゆる旧個人年金保険料)

平成23年12月31日以前に締結した一定の保険契約のうち、退職年金以外の年金を給付する定めのある契約等で、一定の要件を満たしたものをいいます。

なお、この場合の年金の受取人は、保険料若しくは掛金の払込みをする者、又はその配偶者となっている契約であることが条件の一つとなっています。

今回のポイント

今回は、生命保険契約にあたって、契約者である配偶者の生命保険料をその相手が支払っているものです。

そして、生命保険料控除の対象となる生命保険契約については、先述したとおり、一定の保険契約で

保険金等の受取人のすべてを

「その保険料等の払込みをする方又はその配偶者その他の親族とするもの」

を要件としています。

ここで、

「生命保険契約者が誰なのかという要件はない」

というのがポイントです。

よって、

夫が契約者となっているが妻が支払いをしている場合

妻が契約者となっているが夫が支払いをしている場合

といったように、契約者と支払者が異なる場合でも、その他の要件を満たしていれば、生命保険料控除の適用が受けられるのです。

このように、保険契約者とその保険の支払者が同一である必要がありませんので、所得税の確定申告の際には、一つ一つの生命保険契約の確認をしてから、生命保険料控除の適用が受けられるのかを確認しましょう。