消費税(地方消費税を含みます)の税率については、現時点では、8%、10%、軽減税率8%の取引が発生している事業者がいますが、8%の税率が適用されるものは無く、また、

軽減税率8%の対象品目も販売していない事業者もいます。

そして、適格請求書には適用税率を記載する事になっていて、これに記載する消費税率が10%のみの事業者がいる事になりますが、この時に疑問が出てきます。

消費税率が1つしか適用されないのであれば、わざわざインボイスを発行しないで、適格請求書発行事業者として登録しなくても良いのではないだろうか。

そこで、今回はこのような疑問について解説します。

適格請求書発行事業者として登録しなければ、取引先は仕入税額控除が出来ません

そもそもの話として、いわゆるインボイス制度においては、適格請求書を交付しない場合には、顧客である取引先側では仕入税額控除が出来ません。

せっかく支払をしても、消費税の控除が出来ないのであれば、取引先は、

同じ商品やサービスを提供していて、適格請求書を発行してくれる他の会社と取引しよう。

と考えるかもしれません。

もしそのようになったら、取引先が競合に奪われ、事業資金が減ってしまう事になります。

このように、消費税率が複数存在するから適格請求書で税率を明記しなければならないという事以外に、取引先で仕入税額控除の要件を満たすためにも、適格請求書の交付は必要です。

適格請求書発行事業者の登録を受けるかのか事業者が任意で決めます

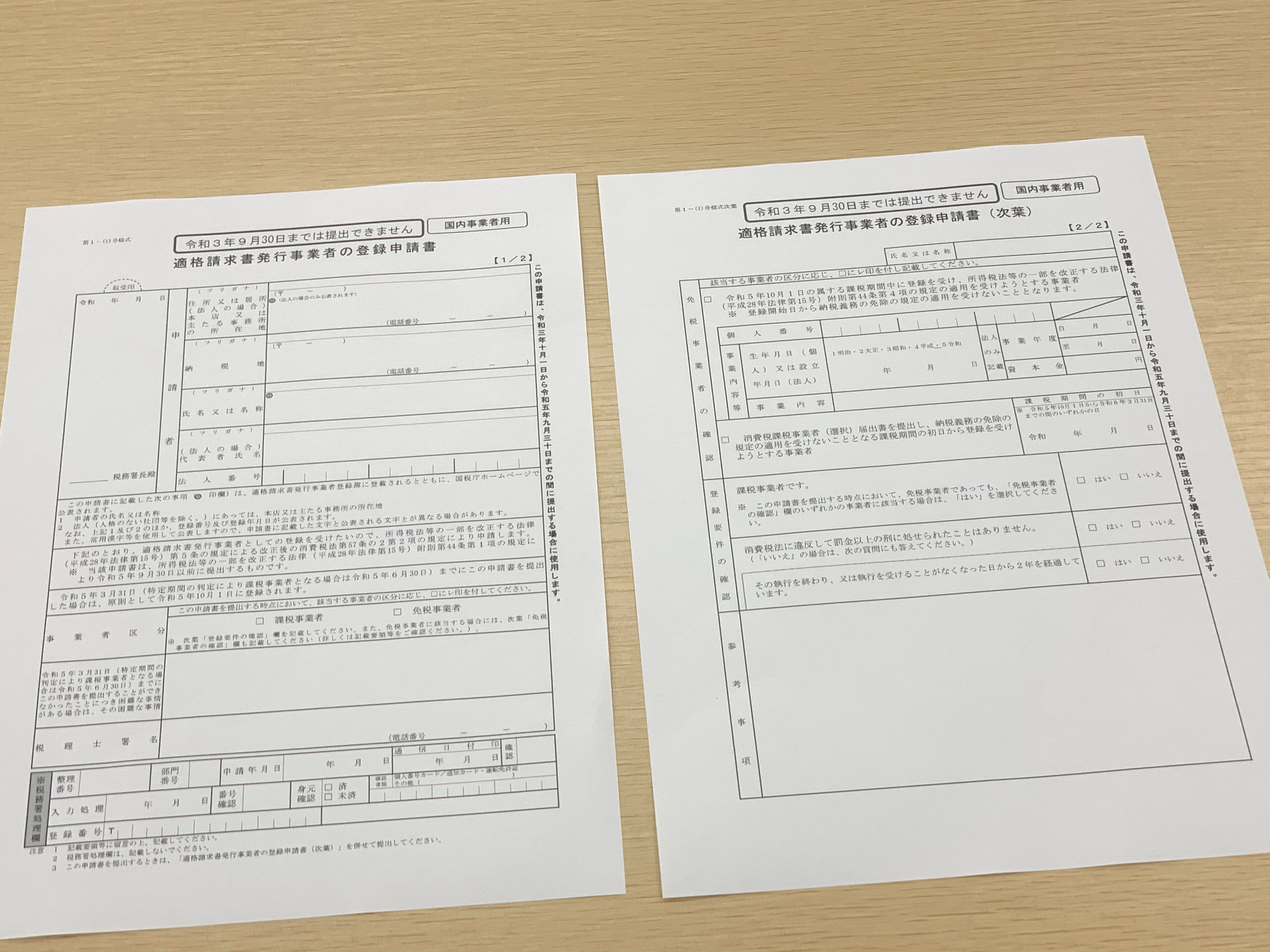

適格請求書を発行するには、適格請求書発行事業者として登録しなければなりませんが、事業者側で登録手続きをしなければ、適格請求書発行事業者とはなりません。

しかし、取引先の事を考えて適格請求書を発行するには適格請求書発行事業者として登録しなければなりませんので、この点からも登録をするのかしないのかを検討しなければなりません。

まとめ

適格請求書を発行するのは、全ての事業者が出来るわけではなく、適格請求書発行事業者として登録した事業者が発行出来ます。

そして、顧客である取引先が消費税の仕入税額控除を受けるためには適格請求書の発行が原則として必要ですので、この点からも適格請求書発行事業者としての登録が必要かどうかを検討するようにしましょう。