目次

給料支払時等に徴収している源泉所得税は所定の時期に納税が必要です

会社では、毎月やその他一定の時期に給料を支払い、その際に、従業員から徴収する金額を差し引いてから実際に給料を支払います。

いわゆる「手取り」を支払う事になり、この時に徴収されるが、源泉所得税、住民税、健康保険料、厚生年金保険料、雇用保険料等というのが一般的です。

そして、その徴収した金額は、あくまでも、「一時的な預かり」です。

そのため、会社としては、その一時的に預かった金額を決められた相手先に支払います。

原則として、給料支払時に徴収する源泉所得税は毎月納税します

給料支払時に徴収する源泉所得税は、先程の一時的な預かりなので会社が代わりに納税する事になり、原則として、その給料を支払った月の翌月10日までに納税しなければなりません。

その納税方法は、納付書を金融機関や郵便局・税務署に直接持って行って支払う場合や、ダイレクト納付等を利用してインターネット上で納税する方法があります。

そして、その一時的に預かった源泉所得税を納税すれば、会社が預かっているものはゼロになるという事です。

しかし、一方で、この納税を毎月していると、悩みが出てきます。

それが、

「納税の手間がかかる」

という事です。

納付書を書くという事やインターネット上でログインしたり、金融機関等の窓口で納税するといった、何かしらの手間に時間を取られてしまいます。

もちろん、納税というのは義務なので、決められた方法で納税しなければなりませんが、日々業務に追われる中で、「納税」という行為に割く時間を確保しなければなりません。

そこで、一定の会社については、この源泉所得税の納税を毎月納めなくても良い事になっています。

源泉所得税の納期の特例の適用を受ければ、年に2回の納税で済みます

毎月源泉所得税の納税をしなくても済む会社というのは、次の条件等を満たしている必要があります。

1、給与の支給人員が常時10人未満である。

2、対象となる源泉所得税は次の分である。

・給与や退職金から源泉徴収をした所得税

・税理士や弁護士などへの一定の報酬から源泉徴収をした所得税

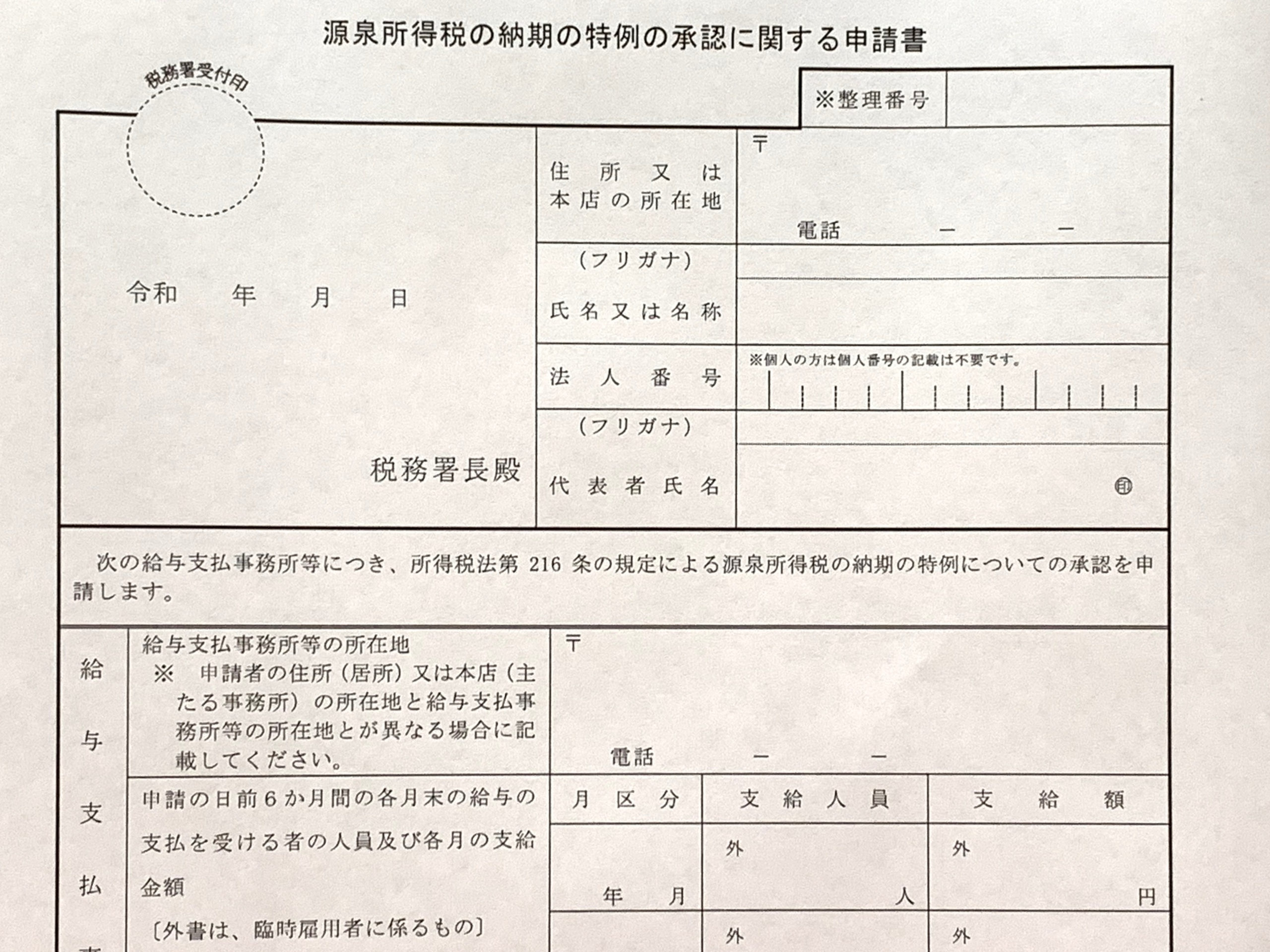

3、「源泉所得税の納期の特例の承認に関する申請書」を所轄税務署に提出している。

そして、所轄税務署からこの特例の申請について却下の通知がない限りは、今後は次のタイミングでの年2回の納税になります。

・1月から6月徴収分→7月10日までに納税

・7月から12月徴収分→翌年1月20日までに納税

毎月納税するところ、年に2回の納税で済むのです。

従業員数等の条件はありますが、納税の事務負担が軽減できます。

「源泉所得税の納期の特例の承認に関する申請書」を提出した当初は、納税期限に注意が必要です

「源泉所得税の納期の特例の承認に関する申請書」を提出すれば、すぐに半年に1回の納税が出来るというものではありません。

それは、

この申請書を提出した月の翌月末日

に承認があったものとみなされます。

つまり、申請書を提出した月の翌月に源泉徴収する所得税分から、納期の特例の対象になります。

例えば、

申請書を4月に提出した場合には、

↓

提出月の翌月5月の源泉徴収分から納期の特例の対象になります。

↓

そのため、最初は、次のような納付スケジュールになります。

その年の4月源泉徴収分の納期限は5月10日

その年の5月から6月までの2ヶ月分の源泉徴収分から納期の特例が適用され、その納期限は7月10日

その年の7月から12月分までの6ヶ月分の源泉徴収分は翌年1月20日

このように納期の特例を最初に受ける際には、納期限に注意が必要です。

また、給与の支給人員が常時10人以上となり、源泉所得税の納期の特例の要件に該当しなくなった場合は、「源泉所得税の納期の特例の要件に該当しなくなったことの届出書」を提出することが必要です。

※この場合も、提出すると、納期限には注意が必要です。

半年に1回の納税は手間が軽減されますが、納税資金をきちんと確保しましょう

納期の特例の適用を受ける事が出来たといっても、注意が必要です。

それが、

「納税資金の確保」

です。

毎月の納税であれば、給料支給時に徴収した源泉所得税をそのまま納税すれば良いのですが、半年に1回だと、その徴収した源泉所得税を半年分納税資金として手元に置いておかなければなりません。

そのため、その納税資金を営業上で使ったとしても、納期限までに工面して、納税しなければなりません。

例えば、毎月給料支給時に徴収した源泉所得税が150,000円の定額だったとした場合、半年分で900,000円になります。

半年に1回という手間のメリットを享受したとしても、納税資金の確保には気を付けなければなりません。

6月中にはその年の1月から6月分の納期の特例の対象となる源泉税の集計を早めに進めましょう

このように、源泉所得税の納期の特例を受けるのに所定の要件があり、その要件を満たせば半年に1回の納税で済みますが、特例申請書の提出時点での納期限に注意が必要であり、かつ、半年分の納税をするにあたり必要な納税資金をきちんと取っておかないと、納税に支障が出てしまいます。

そのため、毎月源泉徴収した金額を納税資金として留保し、半年に1回の納税時にはきちんと納税できるような準備をしておきましょう。