目次

税金の納税が遅れると、「延滞」の発生が気になります

税金は期限までに納税しなければならないと法律上はいわれています。

しかし、うっかり、業務の都合で金融機関での納税手続きが遅くなったりする事があるかもしれません。

その時に、「延滞って発生するのかな・・・」

と気になる事があります。

納めるべき税金だけでなく、納税が遅れたことによる罰金的な意味合いで追加での納税が延滞として発生する場合がありますが、

そもそも、この延滞はどのような時に納税しなければならないのでしょうか。

そこで、この延滞に関する法律上の規定は、大きく、国税と地方税に分かれていますが、今回は国税について取り上げていきます。

なお、国税の場合の延滞は、「延滞税」といわれています。

延滞税を支払わなければならないケースは次のとおりです。

1、税金の申告等で確定した税額を法律で決まっている期限までに支払わなかった場合

2、修正申告書を提出した場合や法律で決まっている期限の後に申告書を提出した場合で納める税金がある場合

3、税務署等からの更正又は決定等の行政処分を受けた際に、納める税金がある場合

4、その他

これらに該当する場合には、法律で決められた納税の期限の翌日から実際に納付する日までの日数に応じて「延滞税」を支払わなければなりません。

延滞税を計算する際の割合(利率)は法律で決まっています

延滞税を支払わなければならないとした場合には、その延滞税はどのように計算されるのでしょうか。

この延滞税は、金利と同じように、一定のレート(利率)で計算されます。

そして、この利率である延滞税の割合は、次の2つに該当する日数によって計算されます。

1、法律で決められた納税の期限の翌日から2月を経過する日までの期間

原則:年7.3%

しかし、平成26年1月1日以後の期間は、次の2つのうち、いずれか低い割合となります。

(平成26年1月1日より前の期間についての延滞税の割合は別の方法で決まっていますが、今回の投稿では省略します)

(1)年3%

(2)特例基準割合+1%

「特例基準割合」についてご説明します。

先程の(2)で、「特例基準割合」という聞き慣れない言葉が出てきましたが、どのようなものかというと、

「各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として

各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合」

となっています。

つまり、特例基準割合は、

「毎年所定の時期に、財務大臣が告示する割合に年1%の割合を加算したもの」

という事になります。

また、

平成30年の特例基準割合は「1.6%」で、

平成31年の特例基準割合も同じ割合となりますので、

⇓

7.3%と2.6%(1.6%+1%) とのいずれか低い割合である、

「2.6%」

が延滞税の割合になります。

なお、平成29年以前は各年毎に計算されて異なる率になっていますが、今回は平成30年・平成31年(令和1年)のみをご案内します。

2、法律で決められた納税の期限の翌日から2月を経過した日以後の期間

原則:14.6%

しかし、平成26年1月1日以後の期間は、次の2つのうち、いずれか低い割合となります。

(1)年14.6%

(2)特例基準割合+7.3%

上記にも記載しましたが、平成30年の特例基準割合は「1.6%」で、平成31年の特例基準割合も同じ割合となりますので、

平成30年と平成31年(令和1年)は、

⇓

14.6%と8.9%(1.6%+7.3%)とのいずれか低い割合である、

「8.9%」がこの期間の割合になります。

延滞税が発生しない場合もあります

ところで、どのようなケースでも、延滞税が発生するのかというと、そういう事ではありません。

偽りなどの不正行為で納税を免れた場合は別ですが、次のような場合には、ある一定の期間は延滞税の計算に含めないという事になっています。

1、法律上の期限内に申告書が提出されていて、法律上の申告期限後1年を経過してから修正申告又は更正があったとき。

2、法律で定められた期限後に申告書が提出されていて、その申告書の提出後1年を経過してから修正申告又は更正があったとき。

3、その他

このように、場合によっては、延滞税が発生しない場合もありますので、延滞をしてしまったら、延滞税が発生するのかしないのかにつき

確認をしましょう。

延滞税の計算は難しいので、税理士等の専門家や税務署にお問い合わせするのをおすすめします

先述したように、延滞税を計算するには、期間によって延滞税の割合が異なり、しかも、端数処理の取り扱いも法律で定められています。

ご自身で計算した金額と実際の延滞税が違ってしまうと、気持ちの面でも負担になるので、状況によっては、税理士等の専門家や税務署にお問い合わせ頂くのを

おすすめします。

また、ご参考までに、国税庁ホームページに「延滞税の計算方法」が掲載されていますので、そちらをご参照されても良いと思います。

納税の期限を過ぎたら、延滞税も大切ですが、本税はすぐに支払いましょう

期限内に税金を納付しなかったら、納税の際には、本来納めようと思っていた税金である本税と、期限を過ぎた納税をすることにより発生する延滞税を一緒に納めなければならないのかというと、そういう事ではありません。

もちろん、延滞税をご自分で計算して本税と一緒に納税すれば良いのですが、取り急ぎやらなければならないのは、

「本税はすぐに支払う」

という事です。

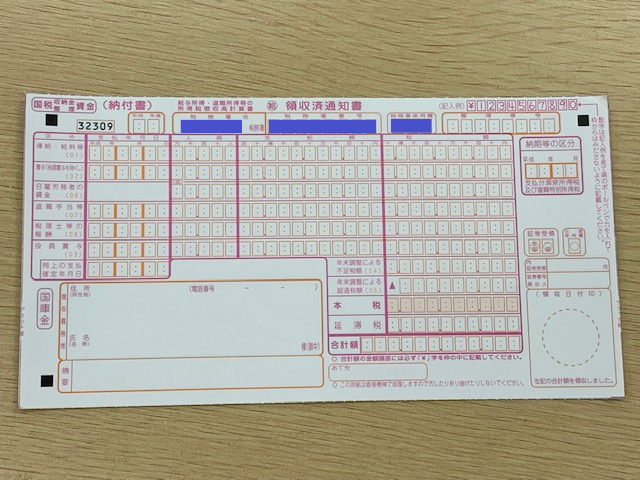

本税を支払えば、延滞税の計算の期間が決まるので、通常は、本税の納税後に、税務署から延滞税の金額が印字された納付書が送付されてくるので、そちらを使って納税すれば良いのです。

(もちろん、その前にご自身で納税されても大丈夫です)

まとめ:延滞税を払わなくて済むように日頃から心がけましょう。

延滞税を支払うのは、心理的にも、金銭的にも負担になります。

そのため、一番大切なのが、期限内に納税できるような仕組みを作る事が大切です。

例えば、税金によっては、「振替納税」という制度があります。

これは、所定の日に預金口座から自動的に納税額が引き落とされるものです。

事前に納税資金を口座に入れておかなければなりませんが、わざわざ金融機関や郵便局に行かなくても良く、

また、インターネットバンキングでの操作もしなくて済みます。この制度を利用できる税金の種類は限られていますが、便利な制度です。

その他にも、納税の方法に合わせて、きちんと期限内に納税できるような仕組みを採用して、延滞税を支払わなくて済むようにしましょう。