令和4年12月23日に令和5年度税制改正の大綱が閣議決定されました。

そして、各項目ごとに税制改正の内容が列挙されていますが、各々の内容を読んでいても、どうしても改正内容がイメージできないものがいくつも出てくるかもしれません。

新しい用語や複雑な要件等、実際に理解して社内で共有するのは難しくそして時間もかかってしまいます。

実際に法案が可決し、施行されるのはもう少し先になり、その頃までにはメディアでも解説された内容が出回るので、それを読んで理解する方法もありますが、

時間がかかってしまいます。

そのような、少しでも理解度を深める時に活用したいのが、関係各府省庁のホームページのチェックです。

目次

税制改正の主な流れ

毎年度、各府省庁が提出した税制改正に関する要望等を税制調査会が審議

↓

税制改正大綱の取りまとめ

↓

税制改正の閣議提出

↓

税制改正の大綱の閣議決定

↓

国税の改正法案は財務省、地方税の改正法案は総務省が作成し、国会に提出

↓

所定のプロセスで可決されると改正法案が成立

↓

改正法に定められた日から改正法案が施行

というのが主な流れになります。

そして、税制改正の大綱は、各府省庁の要望に基づくものに基本的に基づきます。

そこで、大綱のうち、より詳細に、そして、分かりやすく調べたい項目は、その要望を提出した各府省庁のホームページに掲載されている場合があります。

経済産業省関係の令和5年度税制改正に関する資料

経済産業省が関係する税制改正内容を次のホームページ画面のとおり公開しています。

そして、「~税制改正のポイント」または「~税制改正について」の各 PDF ファイルを開くと、さらに詳細が掲載されています。

その中で、消費税インボイス制度に関する項目を見ていきます

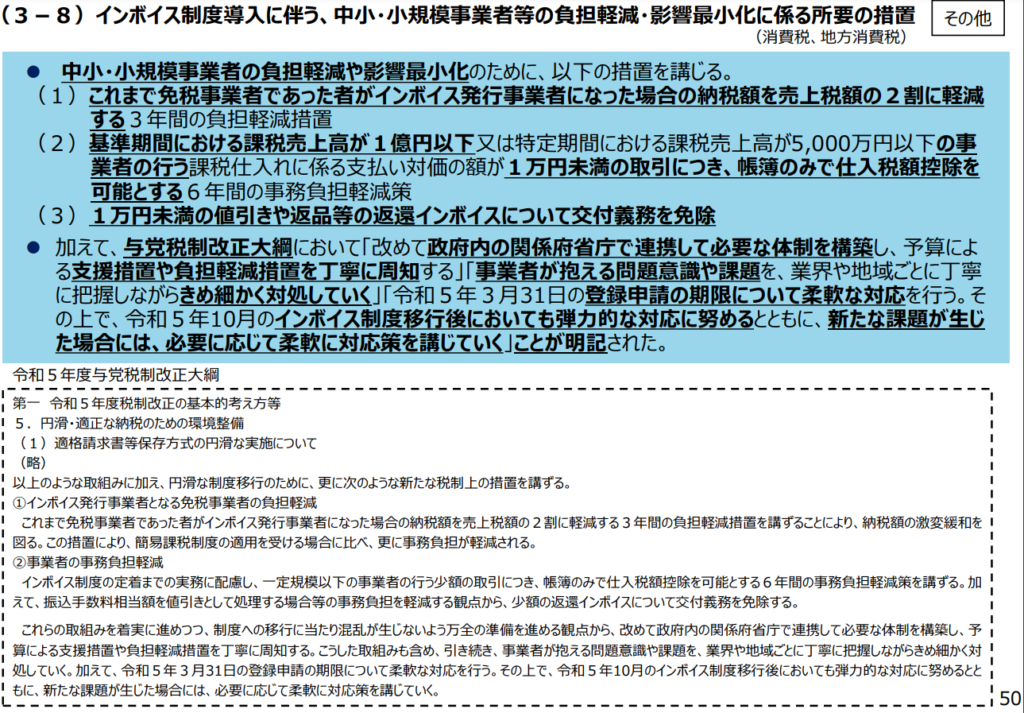

インボイス制度導入に伴う、中小・小規模事業者等の負担軽減・影響最小化に係る所要の措置

令和5年度税制改正の大綱

~

四 消費課税

1 適格請求書等保存方式に係る見直し

(国 税)

(1)適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置

① 適格請求書発行事業者の令和5年 10 月1日から令和8年9月 30 日までの日の属する各課税期間において、

免税事業者が適格請求書発行事業者となったこと又は課税事業者選択届出書を提出したことにより

事業者免税点制度の適用を受けられないこととなる場合には、その課税期間における課税標準額に対する消費税額から控除する金額を、

当該課税標準額に対する消費税額に8割を乗じた額とすることにより、

納付税額を当該課税標準額に対する消費税額の2割とすることができることとする。

(注1)上記の措置は、課税期間の特例の適用を受ける課税期間及び令和5年10 月1日前から

課税事業者選択届出書の提出により引き続き事業者免税点制度の適用を受けられないこととなる同日の属する課税期間については、適用しない。

(注2)課税事業者選択届出書を提出したことにより令和5年 10 月1日の属する課税期間から

事業者免税点制度の適用を受けられないこととなる適格請求書発行事業者が、当該課税期間中に課税事業者選択不適用届出書を提出したときは、

当該課税期間からその課税事業者選択届出書は効力を失うこととする。

② 適格請求書発行事業者が上記①の適用を受けようとする場合には、確定申告書にその旨を付記するものとする。

③ 上記①の適用を受けた適格請求書発行事業者が、当該適用を受けた課税期間の翌課税期間中に、

簡易課税制度の適用を受ける旨の届出書を納税地を所轄する税務署長に提出したときは、

その提出した日の属する課税期間から簡易課税制度の適用を認めることとする。

④ その他所要の措置を講ずる。

(2)基準期間における課税売上高が1億円以下又は特定期間における課税売上高が 5,000 万円以下である事業者が、

令和5年 10 月1日から令和 11 年9月 30日までの間に国内において行う課税仕入れについて、

当該課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存による仕入税額控除を認める経過措置を講ずる。

(3)売上げに係る対価の返還等に係る税込価額が1万円未満である場合には、その適格返還請求書の交付義務を免除する。

(注)上記の改正は、令和5年 10 月1日以後の課税資産の譲渡等につき行う売上げに係る対価の返還等について適用する。

(4)適格請求書発行事業者登録制度について、次の見直しを行う。

① 免税事業者が適格請求書発行事業者の登録申請書を提出し、課税期間の初日から登録を受けようとする場合には、

当該課税期間の初日から起算して15 日前の日(現行:当該課税期間の初日の前日から起算して1月前の日)までに

登録申請書を提出しなければならないこととする。

この場合において、当該課税期間の初日後に登録がされたときは、同日に登録を受けたものとみなす。

② 適格請求書発行事業者が登録の取消しを求める届出書を提出し、その提出があった課税期間の翌課税期間の初日から登録を取り消そうとする場合には、

当該翌課税期間の初日から起算して 15 日前の日(現行:その提出があった課税期間の末日から起算して 30 日前の日の前日)までに

届出書を提出しなければならないこととする。

③ 適格請求書発行事業者の登録等に関する経過措置の適用により、令和5年10 月1日後に適格請求書発行事業者の登録を受けようとする免税事業者は、

その登録申請書に、提出する日から 15 日を経過する日以後の日を登録希望日として記載するものとする。

この場合において、当該登録希望日後に登録がされたときは、当該登録希望日に登録を受けたものとみなす。

(注)上記の改正の趣旨等を踏まえ、令和5年 10 月1日から適格請求書発行事業者の登録を受けようとする事業者が、

その申請期限後に提出する登録申請書に記載する困難な事情については、運用上、記載がなくとも改めて求めないものとする。

~

令和4年12月23日に決定された令和5年度税制改正の大綱からインボイス制度に関する部分を抜粋すると上述の通りとなります。

この内容でも理解しやすい部分はありますが、より分かりやすくするために、関係府省庁である経済産業省の

「~税制改正のポイント」または「~税制改正について」ホームページを見てみましょう。

令和5年度税制改正について

目次のなかで次のように表記され、(3-8)でインボイス制度に関する内容が織り込まれています。

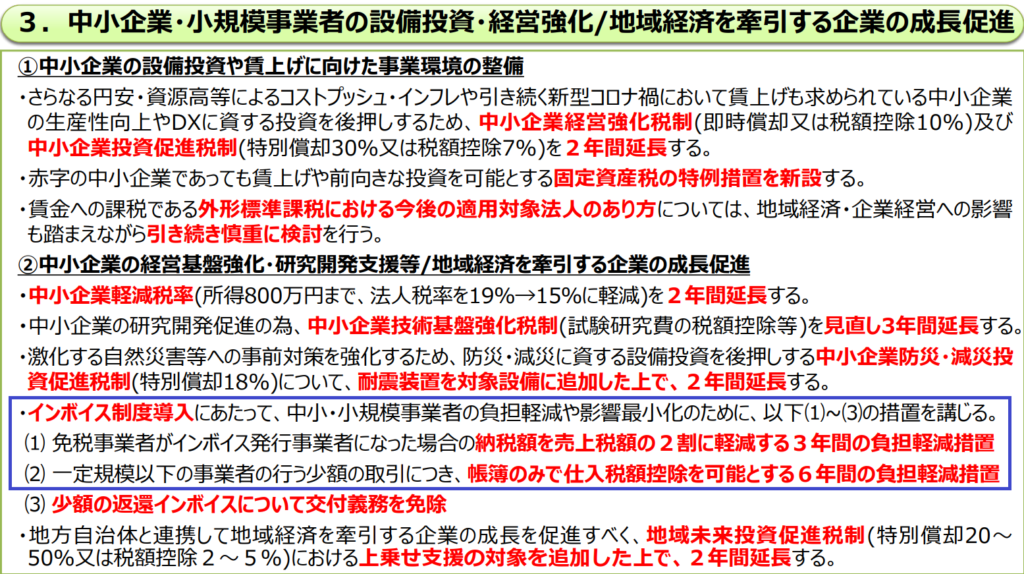

3.中小企業・小規模事業者の設備投資・経営基盤の強化と地域経済を牽引する企業の成長促進・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・40

(3-1)中小企業経営強化税制の延長

(3-2)中小企業投資促進税制の延長

(3-3)生産性向上や賃上げに資する中小企業の設備投資に関する固定資産税の特例措置の新設

(3-4)外形標準課税のあり方

(3-5)中小企業者等の法人税率の特例の延長

(3-6)中小企業技術基盤強化税制の拡充及び延長

(3-7)中小企業防災・減災投資促進税制の拡充及び延長

(3-8)インボイス制度導入に伴う、中小・小規模事業者等の負担軽減・影響最小化に係る所要の措置

(3-9)地域未来投資促進税制の拡充及び延長

令和5年度税制改正のポイント

このように、経済産業省のホームページで掲載されている税制改正について並びに税制改正のポイントでは、改正内容を要約し、簡潔に記述されている部分があります。

法案のため、適用要件や取扱い等は厳密にかつ詳細に定められなければならないため、税制改正の大綱では長文になりまた、適用時期や適用要件等の記載も必要となりますが、

大まかなイメージだけでも掴みたい場合や税制改正の大綱を読み解こうとする場合には、こうした関係府省庁の情報を確認するのも一つの方法です。

まとめ

令和5年度税制改正の大綱が昨年12月23日に閣議決定されました。

税制改正の大綱の内容は、難解な記述の部分もあるので、大まかなイメージだけでも掴みたい場合や税制改正の大綱を読み解こうとする場合には、

関係府省庁ホームページ等を確認してみましょう。

出典元:

経済産業関係 令和5年度税制改正のポイント(PDF形式:807KB)PDFファイル

経済産業関係 令和5年度税制改正について(PDF形式:3,032KB)PDFファイル

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

固定資産税等の納税資金を確保するにあたり、資金繰りをチェックするのは必須です。

こちらの拙著「賢い事業資金の集め方・使い方・貯め方」では、事業資金の管理や税金に関する内容を分かりやすく執筆していますので、

是非ご覧下さい。

↓