目次

はじめに

「年収の壁」という言葉をご存知の方は多いと思います。

これは、

収入が一定額を超えると税金や社会保険料の支払いが発生する

↓

世帯の手取り額に影響を与えるボーダーラインである「年収の壁」がある

というイメージです。

この年収の壁により、

収入が増えてもその分税金や保険料の負担が増える

↓

手取り収入が思ったほど増えない・・・

といった場合があります。

特にパートタイムやアルバイトで働く方々にとっては気になるポイントです。

そこで、今回は、年収の壁について、

・どのような「壁」があるのか、

・「壁」に応じて、どのような影響やポイントがあるのか

を解説しますので、ご自身やご家族の収入計画を立てる際に参考にしてください。

年収の壁の種類

年収の壁にはいくつかの種類があり、今回は、次の2つをご紹介します。

税金の壁:収入(所得)に応じて税金が発生する。

社会保険の壁:収入額に応じて社会保険料の支払いが発生する。

1. 税金の壁

所得税や住民税については、概して、所得に対して税金が課税されます。

なお、所得は、次の算式で計算されます。

所得=収入マイナス必要経費

そして、会社員やパート・アルバイト等で勤務先からの給与収入がある場合は、

勤務先から支払われる給与収入マイナス必要経費(給与所得控除額等)

フリーランスといわれる人や自営業等の人であれば、

事業収入マイナス必要経費等

が所得のおおまかなイメージとなります。

100万円の壁

年収が100万円を超えると、自治体によっては、住民税が課税される場合があります。

なお、住民税には、所得割と均等割があり、均等割は一律で課税されるため、

収入が少なくても基本的に一定の税金負担が発生します。

(均等割が課税されない場合もあります)

103万円の壁

年収が103万円を超えると、所得税の課税が始まります。

会社員やアルバイトの方の場合は、「収入 – 必要経費(給与所得控除)」により所得が算定され、

年収103万円までであれば、基礎控除と給与所得控除によって所得税が発生しないため、税金負担が軽減されます。

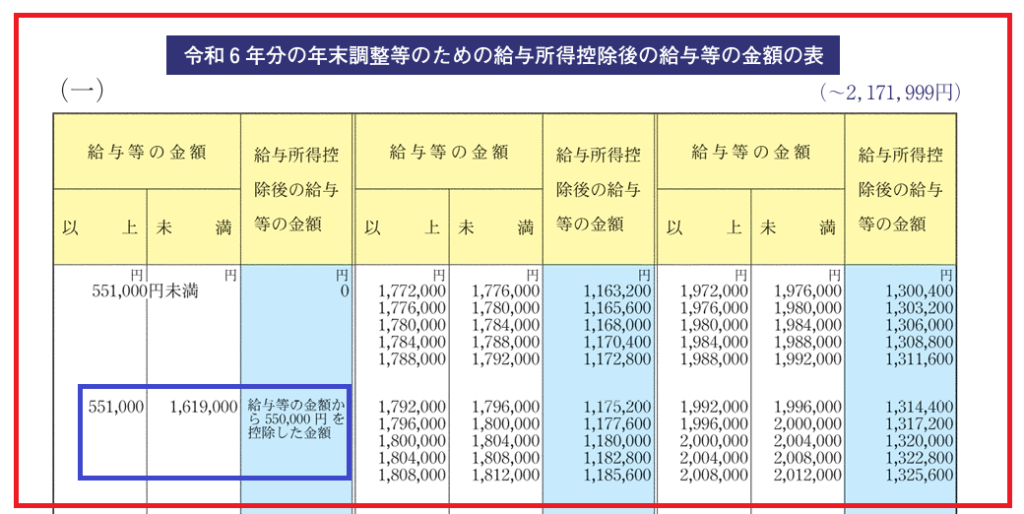

この年収103万円の場合の所得金額の計算に関して、

下記国税庁ホームページ掲載の令和6年分の年末調整に関する表をもとに見ていきますが、

令和6年分の給与収入が103万円であれば、

給与所得控除後の給与等の金額は、

103万円マイナス55万円=48万円

となります。

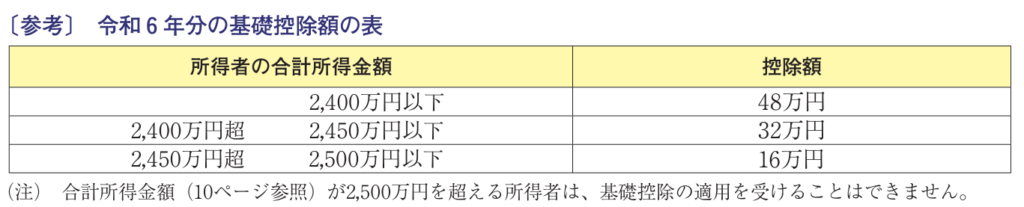

次に、基礎控除が48万円となるため、給与所得金額は、

給与所得控除後の給与等の金額48万円マイナス基礎控除48万円=0円

という結果になるので、所得税は発生しないということになります。

150万円の壁

次の国税庁ホームページ掲載表のとおり、

年収が150万円を超えると、配偶者特別控除、配偶者控除の対象額が減少していきます。

これは、配偶者がいる場合の「配偶者控除」の金額が減ることを意味します。

そのため、世帯全体で見た際の税負担が増加する場合があります。

201万円の壁

上述の表を見ると、年収が201.6万円以上になると、配偶者特別控除の適用が完全になくなります。

(201万円の壁と言われますが、実際には201.6万円になります)

この壁を超えることにより、世帯全体の税負担がさらに増えることになりますが、

自身の収入が増えるため、結果として手取りは増加していく場合があります。

税金の壁のまとめ

年収に応じて、次のとおりになります。

100万円の壁:住民税の支払いが発生する年収(自治体によっては異なる場合があります)

103万円の壁:所得税の支払いが発生する年収

150万円の壁~201万円(201.6万円)の壁:配偶者の所得控除に関係する年収(配偶者控除、配偶者特別控除)

収入が増えれば、所得税や住民税といった税金を納める必要が出て、また、配偶者の所得控除に影響が出ます。

この部分だけを考えると、収入が増えることにより納税が増えますが、世帯全体の手取り収入は、

納税額以上に増えていくことも考えられます。

2. 社会保険の壁

106万円の壁

年収が106万円を超えると、勤務先の企業規模や働く時間に応じて、健康保険と厚生年金の加入対象となります。

大まかなイメージとしては、週20時間以上の勤務で月収が約8.8万円以上の方が対象です。

※約8.8万円の算出式は、106万円÷12か月です。

企業の従業員数が101人以上の場合、この壁が適用されますが、

令和6年10月からは従業員数51人以上の企業適用されます。

130万円の壁

上記以外の企業に勤務する場合でも、年収130万円を超えると社会保険料の支払いが発生します。

これは「扶養範囲」を超える収入となるため、健康保険や厚生年金に加入しなければならないため、

保険料が差し引かれます。

これにより、手取り額は減少しますが、将来的な年金受給額の増加等も想定されます。

年収の壁を越えるための対策

年収の壁は、収入が増えるにつれて税金や保険料の負担も増えるため、

結果として手取り額が思ったように増えない可能性があります。

ただし、年収を増やして壁を越えることで、税負担や保険料負担を補っても

余りある収入が得られることも少なくありません。

そこで、次の対策を実行しましょう。

1.自身の目標収入に応じた壁を把握し、将来計画を立てる

年収の壁を理解していると、壁に応じた働き方や収入の計画を立てやすくなります。

例えば、壁に応じてパート勤務を調整する、又は、

目の前の壁を超えるような収入増を目指して働く等、

自身の目標収入と、その収入に応じた壁から生じる支出の最適バランスを見つけるというイメージです。

2.収入増加を目指すのであれば、今後の社会保障がどのくらいになるのかをセットで考える

上述の社会保険の壁を超えると、健康保険や厚生年金の支払いが発生する事になりますが、

現行制度では、将来の年金受給額も増えるため、保障がその分上乗せされる事になります。

将来の制度が変更するのか等が不明な部分はありますが、

社会保険の壁を超える事による手取額の減少と今後の社会保障のバランスをセットで考えることは必要です。

その他

上述の税金の壁や社会保険の壁は、現行制度に基づくものですが、現在メディアでも多く取り上げられているとおり、

今後は制度が変更される可能性があります。

また、今回は概要でのご案内のため、自身の収入や世帯、その他の状況によっては、

上述の記載内容と異なる場合がありますので、ご注意下さい。

まとめ

年収の壁は収入が増えた際に発生する税金や社会保険料の負担がどれだけになるのかを示す境界線でもあります。

そして、パートやアルバイトで働く方や、配偶者の方にとっては、年収の壁が世帯手取り収入に与える影響が大きいため、

正確に理解し、自身の働き方を「改革」することにより、世帯手取り収入を増やして、

より良い将来設計に繋がるようにしましょう。