目次

日本で事業活動をすると、様々なケースで国のサポートが受けられます

・法律により守られている。

・通信環境が整備され、交通機関も整備されていて、通信インフラや交通インフラの恩恵が受けられる。

・電気・ガス・水道が行き届いています。

・細かい点で言えば、週に何回もごみ収集をして頂いたりします。

他にも多く挙げられますが、日本では、様々なサポートを会社が受ける事が出来ます。

これが、もし、サポートが受けられない国だったらどうなるのでしょうか。

・事務所や店舗を入居するにも建物がない。

・インターネットの接続環境が悪い。

・移動手段としての交通機関が整備されていない。

事業をする環境が整備されていない事になります。

そして、日本でこれらのサポートを受けるには、そのサポートをする事によってかけているコストがあり、そのコストは、国の税金から出ている場合が多いのです。

つまり、今こうして日本で事業をする事が出来ているのは、日本の税収があるからです。

税金がなければ、事業継続出来ません

もし、税収が減ったり、極端な話では、税収がゼロとなってしまったら、どうなるのでしょうか。

事業に限らず、プライベートについても考えると、次の行政サービスが受けられない事になります。

・学校教育

・電気・ガス・水道、通信環境の維持管理

・バスや電車といった交通機関の運行

・道路などの移動網・交通網の維持管理

・診療行為

・司法・行政・行政機能の停止

国民としての生活水準が著しく下がり、会社として事業継続する事が出来なくなります。

税金が納税されるからこそ、国としての機能が成立するのです。

無申告とはどういうことなのか

無申告とは、その名のとおり、「申告」が「無」の状態です。

つまり、申告が無い→申告していない

という事です。

本来は、申告しなければならないところ、申告をしていないのです。

そして、申告については、税法上も順守する規定がおかれています。

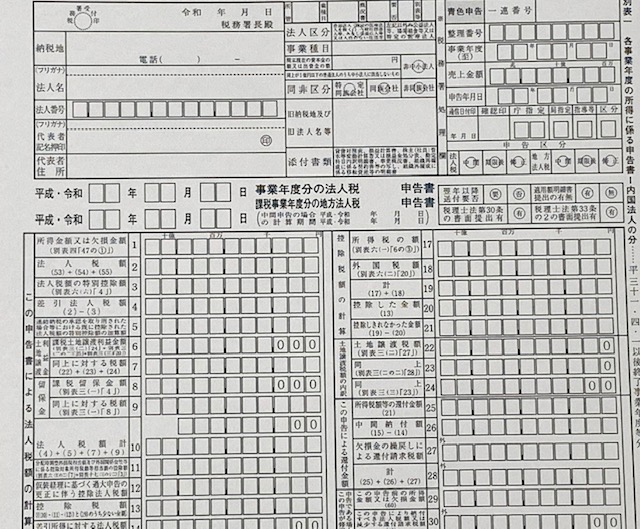

例えば、法人に関する税法の一つである法人税法では、現時点において次のように、確定申告に関する規定を設けています。

(確定申告)

第七十四条 内国法人は、各事業年度終了の日の翌日から二月以内に、税務署長に対し、確定した決算に基づき次に掲げる事項を記載した申告書を提出しなければならない。

一 当該事業年度の課税標準である所得の金額又は欠損金額

二 前号に掲げる所得の金額につき前節(税額の計算)の規定を適用して計算した法人税の額

三 第六十八条及び第六十九条(所得税額等の控除)の規定による控除をされるべき金額で前号に掲げる法人税の額の計算上控除しきれなかつたものがある場合には、その控除しきれなかつた金額

四 その内国法人が当該事業年度につき中間申告書を提出した法人である場合には、第二号に掲げる法人税の額から当該申告書に係る中間納付額を控除した金額

五 前号に規定する中間納付額で同号に掲げる金額の計算上控除しきれなかつたものがある場合には、その控除しきれなかつた金額

六 前各号に掲げる金額の計算の基礎その他財務省令で定める事項

2 清算中の内国法人につきその残余財産が確定した場合には、当該内国法人の当該残余財産の確定の日の属する事業年度に係る前項の規定の適用については、同項中「二月以内」とあるのは、「一月以内(当該翌日から一月以内に残余財産の最後の分配又は引渡しが行われる場合には、その行われる日の前日まで)」とする。

3 第一項の規定による申告書には、当該事業年度の貸借対照表、損益計算書その他の財務省令で定める書類を添付しなければならない

その他にも、法人の種類等により、確定申告に関する規定が法人税法やその他の税法であり、上記はそのうちの一部ですが、概して、

「法律で定められた期限までに確定申告をしなければならない」と規定されているのです。

この法律の義務を果たさずにいると、「無申告」として扱われるのです。

もちろん、会社を設立して間もなかったりすると、申告しなければならない事も分からない事があるかもしれません。

失念していた場合やうっかりして忘れてしまった場合もあるかもしれませんが、そのような場合には、速やかに申告手続きをしなければなりません。

税金も期限内に納めなければなりません

納税についても、法律で規定されています。

先程の法人税法という法律の中での確定申告に関する規定のうちの一つでも、次のように規定されています。

(確定申告による納付)

第七十七条 第七十四条第一項(確定申告)の規定による申告書を提出した内国法人は、当該申告書に記載した同項第二号に掲げる金額(同項第四号の規定に該当する場合には、同号に掲げる金額)があるときは、当該申告書の提出期限までに、当該金額に相当する法人税を国に納付しなければならない。

先程の確定申告と同様に、法律で定められた期限内に納税しなければならない事とされています。

無申告も税金の滞納も法律違反となっています

基本的に、申告と納税はセットになっています。

申告書類を作成すると、納めなければならない税金も判明し、申告と納税をともに期限内までに行います。

そのため、どちらが欠けても成立しませんので、顧問税理士からの指導はもちろん、会社も法律を守るために申告納税をおこなっているのです。

無申告については、国税庁ホームページでも厳格に対応する旨掲載されています

無申告をしている会社があると、反対に自主的に適法に申告納税をしている会社との間で強い不公平感が出る事になります。

そこで、所得税や消費税に関する話になりますが、国税庁ホームページでは、次のような文言が掲載されています。

「無申告者に対する調査状況」(平成29事務年度における所得税及び消費税調査等の状況について)より

無申告は、申告納税制度の下で自発的に適正な納税をしている納税者に強い不公平感をもたらすこととなるため、的確かつ厳格に対応していく必要があります。

こうした無申告者に対しては、更なる資料情報の収集及び活用を図るなどして的確な課税処理に努めています。平成30事務年度においても実地調査のみならず、簡易な接触も活用し積極的に調査を実施します。

このように、国でも厳しく対処する事になっています

無申告には、重い罰則があります

適正に納税している会社との不公平感の解消等をしなければなりませんので、無申告となっている場合には、重い罰則があります。

そのうちのいくつかをお知らせします。

無申告加算税や重加算税・延滞税等といったペナルティーの税金が上乗せされます

税金の申告納税に関して適正に行われていないと、法律上いくつものペナルティーがあります。

無申告加算税

概して、所定の期限までに申告をしていなかったという事に対して課税される税金です。

本来納税すべき金額に対して15%又は、金額によっては20%の割合の無申告加算税が課税されます。(国税通則法第六十六条)

重加算税

重加算税は、色々なケースで発生する場合がありますが、例えば、架空請求など、税の申告に際して意図的な隠ぺいが認められた場合等に発生する税金です。

無申告という行為自体にかかるものではなく、取引の中で重加算税を徴収するに該当するものがあれば、発生するのです。

そして、無申告の状態であれば、この重加算税が取られるケースに該当するかもその取引内容に応じてチェックされる事になるのです。

そして、この重加算税にも、高い税率で税金が課税されます。(国税通則法第六十八条)

延滞税

これは、期限内に納税をしなかったことにより、実際に納付する日までの期間で所定の計算により算出された延滞、いわゆる遅延利息に近いものを払わなければならないという事です。(国税通則法第六十条他)

また、その他にも、ペナルティーの税金は多くあります。

適正な納税をしていれば支払わなくても良い税金なので、やはり、法令順守が大切です。

場合によっては、懲役もあり得ます

そして、ペナルティーとしての税金を多く納税するだけでなく、このような現行法人税法の規定もあります。

第百六十条 正当な理由がなくて第七十四条第一項(確定申告)、第八十一条の二十二第一項(連結確定申告)、第八十九条(退職年金等積立金に係る確定申告)(第百四十五条の五(外国法人に対する準用)において準用する場合を含む。)又は第百四十四条の六第一項若しくは第二項(確定申告)の規定による申告書をその提出期限までに提出しなかつた場合には、法人の代表者、代理人、使用人その他の従業者でその違反行為をした者は、一年以下の懲役又は五十万円以下の罰金に処する。ただし、情状により、その刑を免除することができる。

とあります。

その時の状況等にもよりますが、ペナルティーの税金とは別に罰金を支払ったり、懲役となる場合があるのです。

他にも法令上のペナルティーに関する規定がありますので、その時の状況により、ペナルティーの内容が変わります。

法律で定められた期限までに申告と納税は済ませましょう

申告と納税を期限までにする事は分かっていても、会社によっては色々な事情があります。

申告は期限内にできたとしても、資金繰りの都合で納税は期限内にできない場合があるかもしれません。

また、やむを得ない事情により、申告を期限内にできない場合があるかもしれません。

そのような時には、必ず、出来るだけ早いタイミングで顧問税理士等に相談するようにしましょう。

そして、申告と納税が法律で定められた期限までに滞りなく出来るのであれば、必ず期限内に申告と納税を済ませましょう。

「無申告」に関する弊所ブログ独自考察

無申告であるということは、「無納税」であるということにも繋がります。

申告をしていないということは、納める税金を計算していない事にもなり、その場合には、納税をしていない事になります。

納税はしていても、申告はしていないというケースはあまりないと思われます。

申告書を作成したが、業務が繁忙で申告書を提出するのを忘れてしまったり、その他のやむを得ない事情で申告書を提出出来なかった事もあるかもしれません。

しかし、申告をしないと、金融機関からの融資を受ける事が出来なかったり、税務署などの官公署から指摘を受ける事にもなります。

そのため、無申告とならないように、事前に業務に優先的に申告業務を織り込み、申告と納税を期限内に行い、本業に打ち込めるようにしましょう。