目次

法定調書合計表は毎年作成・提出します

毎年1月31日までに、所轄税務署に対して、給与所得の源泉徴収票等の法定調書合計表を提出する事となっています。

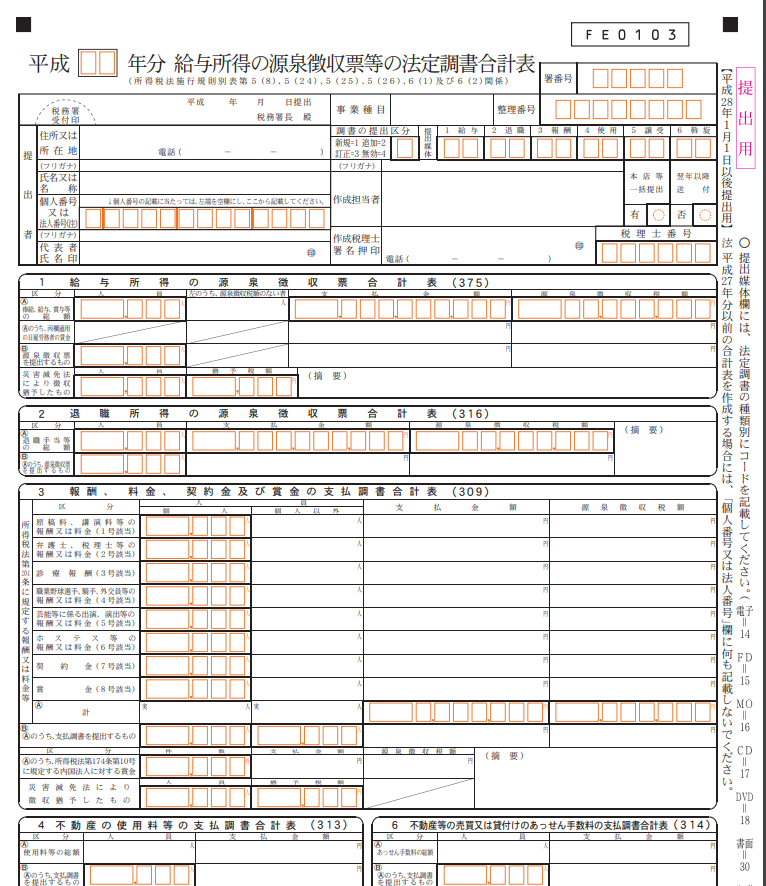

合計表の様式は、このようなものになっています。

そして、法定調書とは、所得税法等の規定により、税務署への提出が義務づけられている資料のことであり、この法定調書には、税務署に提出する書類である支払調書や給与所得の源泉徴収票も含まれています。

この支払調書や給与所得の源泉徴収票は、提出すべきものは、給与所得の源泉徴収票等の法定調書合計表と一緒に提出する事となっています。

といっても、例えば、従業員数が数十名もいる場合などの会社にあっては、

「全従業員分の給与所得の源泉徴収票を提出しなければならないとしたら大変だ」

と担当者の方は思うはずです。

提出するもの提出しないものが決まっています

そこで、所得税等の法律の中で、提出範囲というものが定められていて、その要件にあたるものであれば、提出する事になります。

平成30年分「給与所得の源泉徴収票」を例に挙げてご説明します

「給与所得の源泉徴収票」は、給与等を支払った全従業員の方について作成し交付することとされていますが、

税務署に提出するものは、現行法令では、年末調整をした場合と年末調整をしていない場合に区分されます。

Ⅰ、 まず、年末調整をした場合ですが、

1、法人(人格のない社団等を含みます。)の役員(取締役、執行役、監査役、理事、監事、清算人、相談役、顧問等)及び

現に役員をしていなくても平成 30 年中に役員であった方については・・・

平成 30 年中の給与等の支払金額が150万円を超えるものは提出します。

2、弁護士、税理士、司法書士、公認会計士、弁理士、等については・・・

平成30年中の給与等の支払金額が250万円を超えるものは提出します。

※これは、弁護士等に給与等として支払っている場合の提出範囲であるため、これらの方に報酬等として支払う場合には、

「報酬、料金、契約金及び賞金の支払調書」の提出対象となりますので、別途要件の確認が必要となります。

3、上記1及び2以外については・・・

平成30年中の給与等の支払金額が500万円を超えるものは提出します。

Ⅱ、次に、年末調整をしなかった場合については、

1、給与所得者の扶養控除等申告書を提出した方については、次の二つに分かれます。

(1) 平成30年中に退職した方等については・・・

平成 30年中の給与等の支払金額が250万円を超えるものは提出しますが、

法人の役員の場合には50万円を超える場合は提出する事となっています。

(2)主たる給与等の金額が2,000万円を超えるため、年末調整をしなかった場合については・・・

全員の方が提出します。

2、給与所得者の扶養控除等申告書を提出しなかった方については・・・

平成30年中の給与等の支払金額が50万円を超えるものは提出します。

これらのように、その一人一人の状況により、提出するのかしないのかが異なるのです。

提出の有無は全員分の確認が必要です

そのため、給与所得の源泉徴収票を作成する際には、提出要件を満たしているのかを全員分確認する必要がありますので、

税務署への書類提出のスケジュールは余裕を持って行うようにしましょう。

そして、ご不明点等ありましたら、お気軽に弊所までお問い合わせ下さい。